AI(人工知能)の活用は、金融ビジネスの効率化や高度化を大きく前進させる一方で、金融商品取引法・個人情報保護法・説明責任といった法的論点と常に隣り合わせの領域でもあります。とりわけ、投資助言・代理業やIFA(独立系ファイナンシャルアドバイザー)ビジネスにおいては、

- AIによる情報生成

- 投資判断支援

- 顧客対応の自動化

といった取り組みが進む一方、「そのAI活用は業法上どこまで許されるのか」という実務上の疑問が急速に増えています。

本ページでは、金融業におけるAI活用について、技術論ではなく法務・コンプライアンスの視点から整理し、投資助言業・IFA事業者が実務で押さえるべき活用領域・留意点・リスク管理の考え方を体系的に解説します。「AIを使えば便利になる」だけで終わらせず、法令遵守と信頼性を前提に、どのようにAIを業務へ組み込むべきかを検討するための実務ガイドとしてご活用くださ

金融業界は、情報処理の精度とスピードが求められる分野であり、AI(人工知能)との親和性が高い業界の一つです。近年では、大手金融機関のみならず、中小の事業者や個人事業主においても、AIの導入が現実的な選択肢となりつつあります。

金融業においてAI活用が進む背景と法的論点

金融業界は、情報量が多く、正確性とスピードが同時に求められる分野であり、AI技術との親和性が極めて高い業界です。近年では、大手金融機関に限らず、投資助言・代理業者やIFAといった中小規模事業者においても、AIツールの導入が現実的な選択肢となっています。

一方で、金融業におけるAI活用は、

- 投資判断への影響

- 説明責任の所在

- 誤認表示・無登録業務リスク

といった法的評価と不可分の関係にあります。そのため、単なる業務効率化の手段としてではなく、業法・監督指針との関係を踏まえた導入設計が不可欠です。

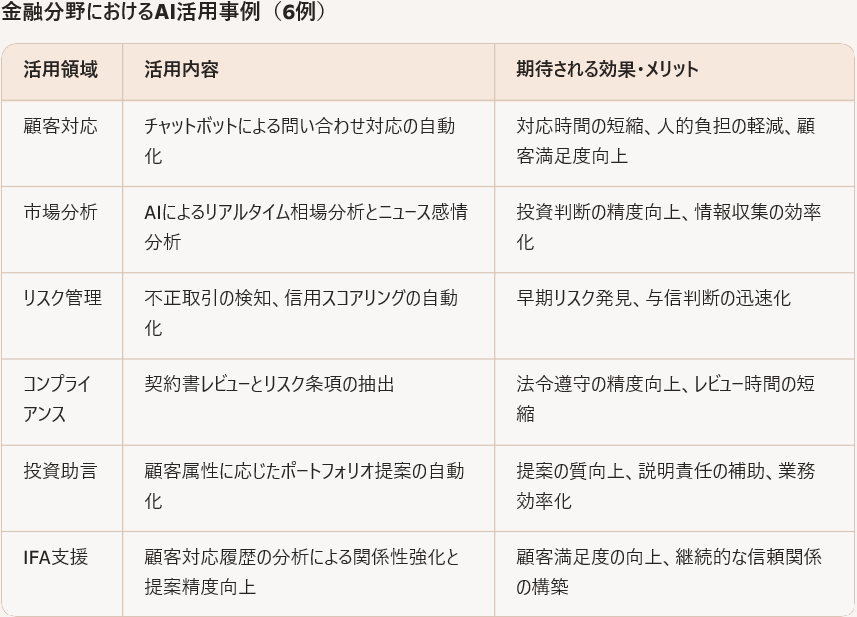

金融分野におけるAIの主要活用領域

AIは、金融業務の多岐にわたる領域で実務的に活用され始めています。特に、情報処理・判断・予測・対話といった機能を持つAIは、従来の人手による業務の代替や補完として、実務の質と効率を高める役割を果たしています。以下では、主要な活用領域を整理します。

顧客対応・コミュニケーション支援

AIチャットボットや自然言語処理技術を活用することで、顧客からの問い合わせ対応やFAQの自動生成が可能になります。これにより、人的リソースを削減しつつ、24時間対応や即時回答が実現され、顧客満足度の向上につながります。

• チャットボットによる初期対応の自動化

• 顧客属性に応じたパーソナライズ提案

• 音声認識による電話対応の効率化

市場分析・投資判断支援

AIは膨大な市場データを高速かつ多角的に分析し、投資判断の補助を行うことができます。特に、価格変動の予測やポートフォリオの最適化において、AIの活用が進んでいます。

• テキストマイニングによるニュース・SNS分析

• 時系列データの予測モデルによる相場予測

• ポートフォリオ構築支援(リスク分散・収益予測)

リスク管理・不正検知

AIは、取引履歴や顧客行動のパターンを学習し、異常検知やリスク評価を自動化することが可能です。これにより、人的判断では見落としがちな兆候を早期に察知できます。

• クレジットスコアリングの自動化

• 不正取引・マネーロンダリングの検知

• 反社会的勢力との関係性チェックの支援

コンプライアンス業務の効率化

法令遵守に関わる業務は、正確性と網羅性が求められる領域です。AIは契約書のレビューやKYC(顧客確認)業務などを支援し、人的負担を軽減します。

• 契約書の条項チェック・リスク抽出

• 顧客情報の自動照合・継続的モニタリング

• 法令改正情報の自動収集と通知

投資助言・IFA支援

AIは、投資助言業務においても、顧客の属性やニーズに応じた提案を支援するツールとして活用されています。IFA(独立系ファイナンシャルアドバイザー)にとっては、限られたリソースの中で質の高い助言を提供するための有力な補完手段となります。

• 顧客ヒアリング内容の自動整理と分析

• 提案書の自動生成・リスク説明の補助

• 顧客対応履歴の分析による関係性強化

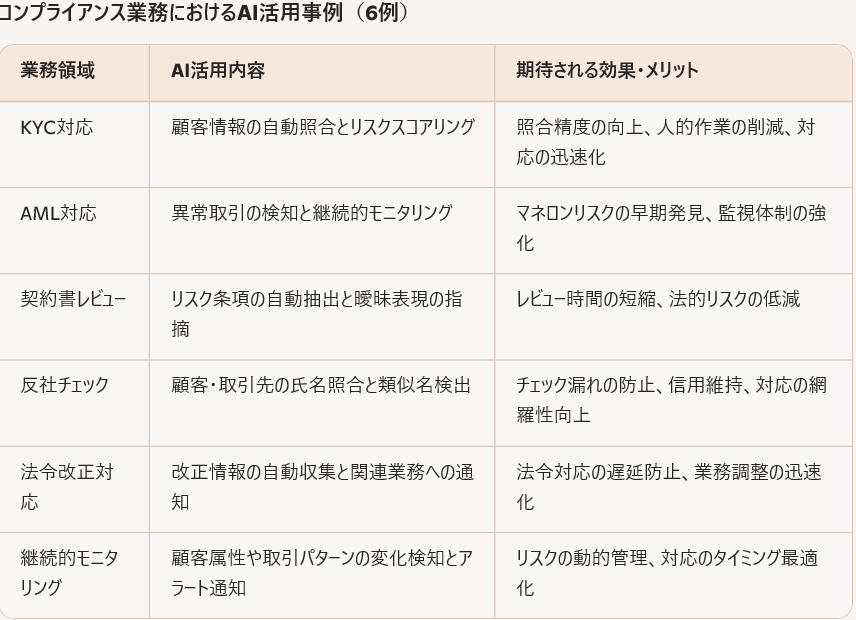

コンプライアンス業務におけるAI活用の詳細

金融業界においてコンプライアンスは、単なる法令遵守にとどまらず、信頼性・透明性・継続的なリスク管理を支える重要な業務領域です。AIの導入は、これらの業務を効率化しつつ、人的判断の補完や精度向上を実現する手段として注目されています。コンプライアンス業務は、AI活用と最も親和性が高い一方で、誤った運用は重大な法令違反につながる領域でもあります。以下では、KYC・AML・契約書レビュー・反社チェックといった実務において、AIがどのように「補助ツール」として機能し得るのかを整理します。

KYC・AML対応におけるAIの役割

KYC(Know Your Customer)やAML(Anti-Money Laundering)業務は、顧客の属性確認や取引の監視を通じて不正を防止する重要な業務です。AIは以下のような支援を行います。

• 顧客情報の自動照合とリスクスコアリング

• 継続的モニタリングによる異常取引の検知

• 顧客属性に基づくリスク分類と対応方針の提案

これにより、人的作業の負担を軽減しつつ、見落としのリスクを低減できます。

契約書レビューとリスク抽出

契約書のチェックは、条項の網羅性やリスクの有無を確認する繊細な業務です。AIは自然言語処理技術を活用し、以下のような支援を行います。

• リスク条項(例:解除条件、損害賠償責任)の自動抽出

• 条項の不備・曖昧表現の指摘

• 他契約との比較による異常検知

これにより、レビューの質とスピードが向上し、人的ミスの防止にもつながります。

反社会的勢力チェックの自動化

反社チェックは、事業者の信用維持と法令遵守の観点から不可欠です。AIは、公開情報やデータベースを活用して、以下のような支援を行います。

• 顧客・取引先の氏名・法人名の自動照合

• 類似名・別表記の検出による網羅性向上

• 継続的な情報更新によるリスクの早期察知

これにより、チェック漏れのリスクを低減し、対応の迅速化が図れます。

継続的モニタリングとアラート通知

AIは、顧客や取引の状況を継続的に監視し、異常やリスク兆候を検知した際にアラートを発する仕組みを構築できます。

• 取引パターンの変化を検知し、リスクスコアを再評価

• 法令改正や行政処分情報の自動収集と通知

• 顧客の属性変化(住所変更、職業変更など)への対応支援

これにより、コンプライアンス体制の「静的」から「動的」への転換が可能となります。

AI活用における法的留意点と責任分界

AIをコンプライアンス業務に活用する際には、以下のような法的・倫理的留意点が必要です。

• AIの判断結果に依存しすぎない人的確認の併用

• 説明責任を果たすためのログ保存と根拠提示

• プライバシー保護と個人情報の適正管理

• 外部サービス利用時の契約・責任分界の明確化

AIはあくまで支援ツールであり、最終的な判断責任は人間にあることを前提に、適切な運用体制を構築することが求められます。

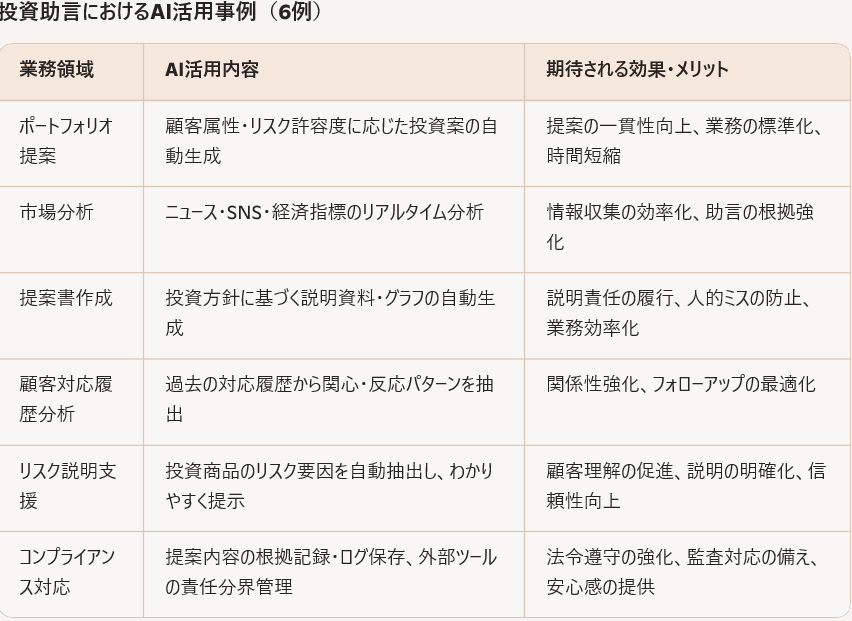

投資助言におけるAI活用事例

投資助言業務は、顧客の資産状況やニーズに応じた提案を行う専門性の高い業務です。近年では、AIの活用により、情報収集・分析・提案作成・説明責任といった各工程が効率化され、助言の質と信頼性を高める支援が可能になっています。特にIFA(独立系ファイナンシャルアドバイザー)や小規模事業者にとっては、限られたリソースの中で競争力を維持するための有力な手段となります。投資助言業務におけるAI活用は、業務効率化のメリットが大きい一方、投資助言該当性や説明責任との関係で慎重な検討が必要です。特に、「AIが選んだ」「AIによるおすすめ」といった表現は、AIの存在そのものが法的評価に影響するわけではない点に注意が必要です。

ロボアドバイザーの仕組みと実務的活用

ロボアドバイザーは、顧客の属性やリスク許容度に応じて、アルゴリズムに基づいた投資提案を行う仕組みです。大手証券会社ではすでに導入が進んでいますが、個人事業者でも以下のような形で活用が可能です。

• 顧客ヒアリング結果をもとに、AIがポートフォリオ案を生成

• 市場環境に応じたリバランス提案の自動化

• 顧客向け説明資料の自動作成支援

これにより、提案の一貫性と説明の明確性が向上し、業務の標準化にもつながります。

市場分析・情報収集の効率化

投資助言においては、最新の市場情報や経済動向を把握することが不可欠です。AIは、膨大なニュース・SNS・経済指標などをリアルタイムで分析し、以下のような支援を行います。

• テキストマイニングによる市場センチメントの把握

• 時系列データの予測モデルによる相場の変動予測

• 顧客属性に応じた情報のフィルタリングと提示

これにより、情報収集の時間を短縮し、助言の根拠を強化することができます。

提案書・説明資料の自動生成

AIは、顧客の属性や投資方針に応じて、提案書や説明資料のドラフトを自動生成することが可能です。これにより、以下のような業務が効率化されます。

• ポートフォリオ構成の根拠説明の自動化

• リスク・リターンの視覚的な提示(グラフ・表の生成)

• 顧客ごとのカスタマイズ提案のテンプレート化

人的ミスの防止や、説明責任の履行においても有効です。

顧客対応履歴の分析と関係性強化

AIは、過去の顧客対応履歴を分析し、顧客の関心・反応・行動パターンを把握することで、関係性の強化に貢献します。

• 顧客の反応傾向に応じたフォローアップ提案

• 定期面談のタイミングや内容の最適化

• 顧客満足度の向上と継続的な信頼構築

これにより、単なる「助言者」から「信頼されるパートナー」への転換が可能となります。

AI活用における法的留意点と責任の考え方

AIを活用した業務においても、最終的な判断責任・説明責任は事業者に帰属します。金融業におけるAI活用では、以下の点を前提とした運用が求められます。

- AIの判断結果を鵜呑みにしない人的確認

- 顧客説明に耐えうる根拠・ログの保存

- 外部AIサービス利用時の契約・責任分界の明確化

- 金融庁ガイドライン・業界ルールとの整合性確保

AIは「責任を肩代わりする存在」ではなく、責任ある業務を支援する道具にすぎないという認識が不可欠です。

本ページでは、金融業におけるAI活用について、法務・コンプライアンスの観点から一般的な整理を行っています。もっとも、AIの具体的な使い方や業務フローへの組み込み方については、事業内容や提供形態によって法的評価が異なる場合があります。

コレクト金融法務コンサルタント事務所では、IFAビジネス、投資助言・代理業、投資情報発信を中心に、実務実態を踏まえた法務・コンプライアンス面からのコンサルティングを行っています。個別のケースについて検討が必要な場合は、以下よりサービス内容をご確認ください。

📘 有料noteのご案内(800円)

AIを使った投資情報発信、どこまでが合法?

「ChatGPTで作った相場予測」や「AIが選んだおすすめ株」——その発信、知らずに投資助言・代理業に該当するリスクがあるかもしれません。

本記事では、金融法務の専門家がAI活用と投資助言の境界線を徹底解説。行政処分事例やグレーゾーンの整理に加え、免責事項テンプレート&実務チェックリスト付きPDF特典も収録。

投資情報を発信する方、IFA・助言業に関わる方は必読です。

👉 詳細・購入はコチラ

参考資料・関連ページ

※ 本ページは、以下の一次資料・業界ガイドラインを踏まえて作成しています。

参考資料

・金融庁「AIディスカッションペーパーの公表について」

関連ページ

・投資助言・代理業におけるコンプライアンス業務の外部委託:制度改正と実務の最新動向

・AIによる投資助言は法的にどこまで許容されるか?

・AIによる投資助言は「金融教育」か「業務」か?境界線の再考